产业资讯

产业资讯

Bio Journey

Bio Journey  2026-01-05

2026-01-05

172

172

在经历了长达数年的转型阵痛、债务压力和阿片类药物诉讼后,Teva(梯瓦制药)正站在一个新的路口。市场对Teva的传统认知——一家主要靠天吃饭的仿制药巨头——正在发生改变。

目前的Teva正在执行“重返增长(Pivot to Growth)”战略。简单来说,公司的逻辑正在从“防守”转向“进攻”:一方面通过复杂的专利布局给核心老药“续命”,另一方面手握几个潜力不错的创新药管线。

PART.01

公司基本盘:不只是“仿制药老大”

提到Teva,大家的印象往往还停留在全球最大的仿制药公司。但实际上,公司正在努力摆脱单纯依赖仿制药的标签,构建更稳定的业务结构。

1. 独特的“专利灌木丛”策略

不同于一般的原研药企,Teva非常擅长利用给药装置(比如吸入器、注射笔)和特殊的长效制剂技术来申请层层叠叠的专利。这种策略被称为“专利灌木丛(Patent Thicket)”。

2. 消化gRevlimid的收入缺口

市场之前最担心的是Teva卖的来那度胺仿制药(gRevlimid)收入会大幅下滑。确实,随着竞争对手变多,这块收入肯定会少。

但事实上,华尔街对这一“悬崖”早已心知肚明,这种下滑预期已经充分计入(Priced in)了当前的股价和市场一致预期中。换句话说,这一已知的利空因素实际上已经被市场“消化”,不再是压制股价的未知雷。

从基本面数据看(图略),Teva的创新药组合(Austedo、Uzedy等)的增长速度已经跑赢了gRevlimid的下滑速度。这就好比换挡期,新引擎的动力已经接上了,公司不再需要单纯依赖某一款仿制药的爆发。

但显然这块的细节也是即将到来的JPM大会需要关注的重点之一: https://articles.zsxq.com/id_lw8xhca6tf1q.html

3. 财务状况实质性好转

对于Teva,以前大家最怕的是它的高债务。但现在情况变了:

还债能力强:公司每年能还掉约20亿美元的债。

杠杆率下降:随着EBITDA(息税折旧摊销前利润)的增长,净杠杆率正在往3.0倍以下走。

2025年12月24日,标普全球评级已将Teva的长期发行人信用评级从“BB”上调至“BB+”,展望稳定;穆迪评级机构确认Teva的 B1a 评级,并将评级展望从稳定调整为正面。

PART.02

核心单品 Austedo:专利很稳,医保谈判影响可控

Austedo(氘丁苯那嗪)是Teva现在最重要的摇钱树。关于这款药,市场有两个主要的担忧:一是仿制药什么时候来,二是美国医保(CMS)砍价会有多狠。

1. Austedo XR:把“护城河”挖到了2041年

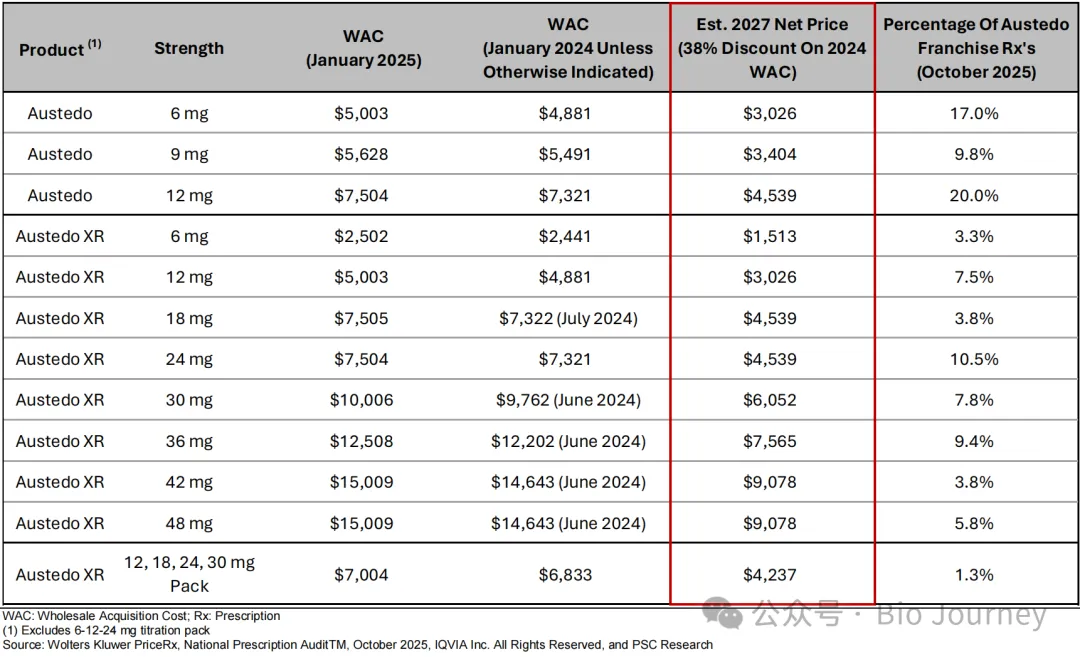

Teva在FDA的橙皮书里给XR版本列了整整20项专利,把配方、释放机制全都保护起来了。这些专利最晚要到 2041年到2043年 才过期。2. CMS医保谈判:以量补价

尽管CMS(美国联邦医疗保险和医疗补助服务中心)的药价谈判对整个行业构成了长期压力,但对于 Austedo 系列产品而言,其影响是可控的。公司有望通过显著的销量增长来抵消潜在的价格损失。

1)价格风险评估:净价本来就不高

上表的数据表明,即便在最激进的折扣假设下,对利润的实际增量影响也可能有限(详细解释略)

谈判压力可控 : Teva 已经习惯了在深度折扣下运营。CMS 谈判是按“最大公平价格”来谈,如果这个价格跟公司现在实际拿到手的净价差不多,那么“以量补价”的策略将更容易实现。

2)销量增长潜力:病人还在增加与 XR 份额低

迟发性运动障碍(TD)市场目前的渗透率和确诊率都极低,为 Austedo 提供了巨大的潜在增长空间,这也是“以量补价”策略的基石。

双位数增长可抵消降价:只要通过市场教育带来的患者数量能实现强劲的双位数增长,即可轻松抵消掉价格上那点个位数的降幅。销量的指数级增长,能有效对冲价格的线性压力。

3)竞争优势保持:大家都在一条船上

药价谈判对所有竞争对手(尤其是 Ingrezza)的影响是普适的,因此 Austedo 的相对竞争优势依然能保持:

规则普适性:CMS 谈判一视同仁。在所有 VMAT2 抑制剂都面临降价压力时,市场份额的争夺将回归到产品本身的便利性和临床价值上。

Austedo XR 的优势巩固: Austedo XR 凭借一天仅需服用一次的巨大便利性,在患者依从性和简化治疗方面优于竞品。在价格差异被政策削弱后,“便利性” 将成为保持并扩大 XR 市场份额的关键驱动力。

PART.03

潜力管线 Duvakitug (TL1a):百亿美元赛道的“黑马”

在Teva的新药管线里,抗TL1a抗体(Duvakitug)是最值得关注的“大杀器”。它针对的是炎症性肠病(IBD),这是目前全球药企争夺最激烈的赛道之一,Merck和Roche都已经砸了上百亿美元进场。

1. 为什么要看好TL1a这个靶点?

现在的IBD治疗药物(如修美乐等)虽然有效,但很多病人用着用着就没效了,或者只能缓解炎症不能解决肠道纤维化。TL1a这个靶点厉害的地方在于,它既能抗炎,又可能抗纤维化,属于下一代疗法。

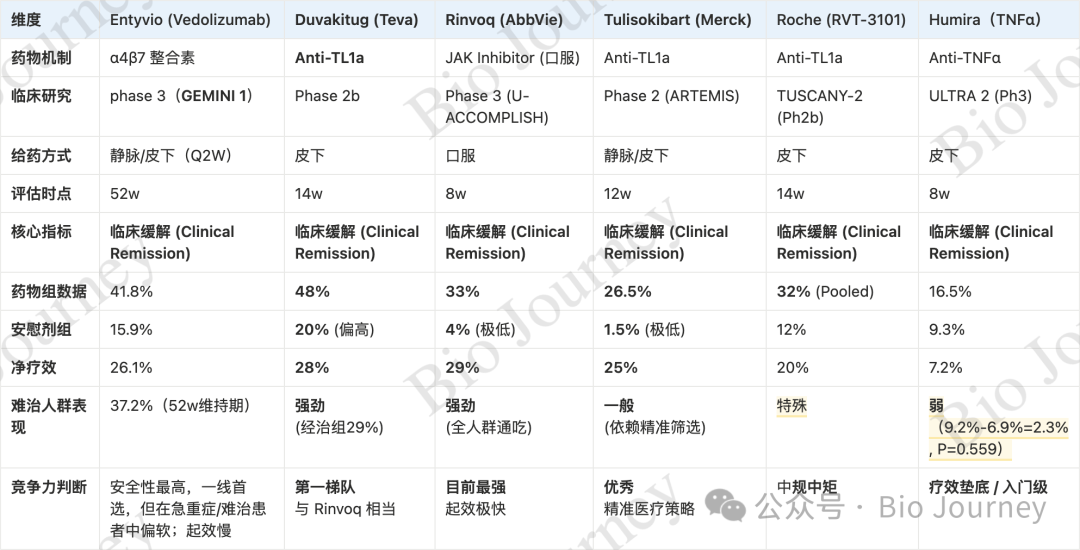

2. Duvakitug的数据怎么样?

Duvakitug目前已经完成针对溃疡性结肠炎(UC)和克罗恩病(CD)的2b期临床 诱导期 数据,后续会读出 维持期 的44周数据。25年Q4,赛诺菲和 Teva 正式启动并开始招募 3 期临床项目 。虽然落后Merck 1.5-2年,但全皮下的给药便利性和“开放标签导入”设计来加速招募,缩短时间差。作为后发者,有超车的可能。

疗效有竞争力:从早期数据看,它在诱导缓解和长期维持方面的效果,有潜力做到“同类最佳(Best-in-Class)”。Teva使用了独特的半衰期延长技术,让药效更持久。

溃疡性结肠炎(UC):

克罗恩病(CD):(详细数据对比表格类似UC,此处略)

商业价值极大:参考一下同行:Merck花了108亿美元买Prometheus,Roche花了71亿美元买Telavant,都是为了这个靶点的药。如果Duvakitug的后期数据能打,不管Teva是自己卖,还是和赛诺菲合作开发,对股价都是巨大的催化剂。

PART.04

其他关键管线:解决痛点,稳扎稳打

除了上面两个大头,Teva还有两个管线也很有看头,主要逻辑是解决现有治疗的痛点。

1. 奥氮平长效针剂 (Olanzapine LAI):告别“留院观察”

奥氮平治精神分裂症效果很好,但现在的长效针剂有个大毛病:打完针可能会出现“谵妄/镇静综合征(PDSS)”,病人必须在医院死等3个小时观察,医生和病人都嫌麻烦。 Teva做的新一代针剂,目标就是 彻底消除PDSS风险 。如果能做成,不用留院观察,那这个药的使用量会蹭蹭往上涨,释放巨大的存量市场。

2. 哮喘新药 TEV-'248:依从性革命

治哮喘通常需要两类药:缓解症状的(SABA)和抗炎的(ICS)。病人往往只喜欢吸缓解症状的药(因为见效快),懒得吸抗炎药,导致病情控制不好。 TEV-'248把这俩药装在一个吸入器里。病人觉得喘了,吸一口,既缓解了症状,又被迫吸入了抗炎药。这叫“把抗炎治疗通过急救用药送进去”,符合最新的全球治疗指南,市场潜力很大。

PART.05

估值洼地,等待重估

回顾Teva的基本面,我们看到的是一家正在发生质变的公司:Austedo XR的专利墙挡住了未来的风险,TL1a等新药提供了向上的爆发力,债务问题也在逐步解决。

更重要的是,从估值角度看,Teva目前非常便宜。2026年Teva一致预期的估值倍数(EV/EBITDA)大约在不到10倍,而同行业的平均水平在10倍出头(估值横行对比数据略),类似的从事仿制药及生物仿制药业务的山德士同期估值也在13-14倍之间,更别提那些纯创新药公司了。

随着Teva一步步兑现业绩,证明自己不再是一个衰退的仿制药企,而是一个有增长能力的特药公司,它的估值有望向行业平均水平回归。对于投资者来说,这意味着业绩增长和估值提升的“双击”机会。

PART.06

投资风向标:未来最关键的催化剂

在Teva从“防守”转向“进攻”的过程中,市场将密切关注以下里程碑事件。这些事件的成功兑现,将是公司估值从当前的“仿制药折扣价”向“创新药溢价”跃升的关键。按我个人理解的重要性排序!

1. 头号催化剂:Duvakitug (TL1a) 的IBD二期维持期44周数据读出及更远一些的三期数据

重要性:⭐⭐⭐⭐⭐

逻辑:

这是Teva管线中目前最具想象力的资产。TL1a赛道已经诞生了两笔百亿美元级的并购交易(Merck/Prometheus和Roche/Telavant)。

看点:

市场紧盯着Duvakitug针对溃疡性结肠炎(UC)的2b期临床的维持期 44周 数据。 投资人默认 Teva 即将公布的 第 44 周维持期数据 (临床缓解率和内镜应答率),必须比 2024 年 12 月公布的 第 14 周顶线数据 有明显的提升。

2. 重磅潜力:Olanzapine LAI (TEV-'749) 的监管批准

重要性:⭐⭐⭐⭐

逻辑:

精神分裂症长效针剂是高壁垒、高利润的市场。现有的奥氮平针剂因为“注射后谵妄(PDSS)”的安全隐患,被死死限制在极小的使用范围内。

看点:

Teva若能成功获批并证明其“无PDSS风险”,将瞬间解锁奥氮平庞大的存量市场。这是Teva在Austedo之后,最有望成为下一个“现金奶牛”的产品。

3. 业绩验证:Austedo 在医保降价后的销量弹性

重要性:⭐⭐⭐⭐

逻辑:

虽然分析认为CMS砍价影响有限,但市场仍需业绩实证。

看点:

2026-2027年,随着新价格执行,Austedo能否通过XR剂型的转换和TD确诊率的提升,实现“销量双位数增长”以覆盖“价格个位数下降”。这一逻辑的验证将彻底消除市场的后顾之忧,稳固公司的基本盘。

4. 财务里程碑:净杠杆率降至 3.0x 以下

重要性:⭐⭐⭐

5. 呼吸科增量:TEV-'248 (ICS/SABA) 的临床进展

重要性:⭐⭐

产业资讯

产业资讯

识林

识林  2026-01-19

2026-01-19

19

19

产业资讯

产业资讯

识林

识林  2026-01-19

2026-01-19

21

21

产业资讯

产业资讯

生物制药小编

生物制药小编  2026-01-19

2026-01-19

20

20